HP Tech&Decive TV 以外のコンテンツも検索対象となります。

2022.07.04

ESG投資とは。注目を集める背景や企業のメリットを事例とともにわかりやすく解説

ESG投資は近年、金融機関や投資家、投資機関の世界ではもちろん、企業経営そのものにも浸透しつつあるキーワードです。本記事ではESG投資とは何か、なぜ企業がそこに着目する必要性があるのか。それにより企業にどのようなメリットがもたらされるのか、どのように取り組めばよいのかについてわかりやすくご紹介します。

1. ESG投資とは

「ESG投資」とはどのようなものか、言葉の定義と近年注目を集める背景について解説します。

①そもそもESG投資とは

ESG投資とは、機関投資家や個人投資家が投資先の選定において、環境(Environment)、社会(Social)、ガバナンス(Governance)というESGの要素を重視する投資手法です。従来主流であった財務情報のみに焦点をあてた企業選定ではなく、非財務情報も考慮することで、地球環境はもちろん企業そのものの持続可能性にもつながるという考え方が近年世界中で広まっています。

②ESG投資とSDGsの関係

ESGとよく似た言葉にSDGsがあります。「持続可能な開発目標(Sustainable Development Goals)」を指し、2015年に国連で採択されました。2030年までに世界中の貧困や環境問題を解決することを目標としています。17のゴールと169のターゲットが設定されたSDGsは国連が定めた世界全体の目指すべき「目標」であるのに対し、ESGはそれらを実現するために企業や投資家たちが実践すべき手段や活動の規範であると言えるでしょう。

ESG投資の拡大は、企業のSDGsや、カーボンニュートラルへの取り組みの促進につながります。

2. ESG投資が注目を集める背景

世界的な潮流となったSDGsですが、なぜこれほどまでにESGつまり投融資や企業経営に波及したのでしょうか。その背景をご説明します。

①責任投資原則(PRI)の提唱

従来、株式市場における企業価値とは財務情報、つまりキャッシュフローや貸借対照表、そして損益計算書で表現される経営数値が中心になっていました。しかし2006年、当時の国際連合事務総長であったコフィー・アナン氏が、金融業界や機関投資家に新しい投資の原則を提唱します。

それは企業評価にそれまでの財務価値だけではなく、環境・社会・企業統治といった非財務価値を加えるべきであるという考え方でした。持続可能な社会を実現するためには国や国際機関だけではなく、民間企業やそこに資金を注入する投資家の協力が欠かせないことを示すこの原則を、責任投資原則(PRI)と呼びます。

PRIには下記の6つの原則と、それぞれに基づく35の具体的な事例が記載されています。

PRIの6つの原則

- 投資分析と意思決定のプロセスにESGの視点を組み入れる

- 株式の所有方針と所有監修にESGの視点を組み入れる

- 投資対象に対し、ESGに関する情報開示を求める

- 資産運用業界において本原則が広まるよう、働きかけを行う

- 本原則の実施効果を高めるために協働する

- 本原則に関する活動状況や進捗状況を報告する

②リーマンショック

2008年9月にアメリカの投資銀行リーマンブラザースが倒産したことから起こった「リーマンショック」。大企業500社の総利益が2007年の最高値から約90%も減少するという未曽有の金融危機を経て、社会からの信頼を大きく損なった欧米の各企業は、社会や環境に関する取り組みを進化させることでその信頼を取り戻そうとしました。こうして先にご紹介した責任投資原則(PRI)の浸透が大いに加速していったのです。

そして、この経験をもとに目先の収益を重視する短期投資から、先々まで成長し続けていくかを見る長期投資へとシフトしていきました。その過程で重視されるようになったのがESG経営、そしてESG投資です。

③GPIFがPRIへ署名

こうした流れを受け、日本でもESG投資への興味関心が高まっていきます。大きな契機となったのが2015年、世界最大の公的運用機関と呼ばれるGPIF(年金積立金管理運用独立行政法人)のPRIへの署名でした。これにより200兆円を超える投資マネーの行く先に、企業のESGスコアが影響することになったのです。

国民の年金資金運用という超長期的な投資活動を行うGPIFにとって、長期的な投資リターンの獲得には個々の企業や政府機関への依存ではなく、社会やマーケット全体が安定的にそして持続的に成長することが必要であるという考え方が根底にあります。

④日本版スチュワードシップ・コード再改訂

スチュワードシップ・コードは、2010年にイギリスで生まれた機関投資家のあるべき姿を定めたガイダンスのことです。リーマンショックの原因の一つは、金融機関をはじめとした機関投資家が、投資先企業のコーポレート・ガバナンス(企業統治)への監視を十分に行わなかったことである、という認識のもと定められました。法的拘束力こそないものの、コンプライ・オア・エクスプレイン(Comply or Explain)、つまり各原則を順守する、もしくは順守しない場合、その理由説明を要求しています。

日本においても金融庁により「日本版スチュワードシップ・コード」が策定・公表され、さらに2020年3月に以下の5つをポイントに改訂が行われました。

①サステナビリティの考慮

②適用対象の拡大

③運用機関による開示・説明の拡充

④企業年金等による利益相反防止等の管理体制整備

⑤機関投資家向けサービス提供者に対する規律の整理

機関投資家は自らの投資対象がいかに持続可能性の高い経営を行っているかを把握し、権利行使の基準を外部へ説明することが求められるようになりました。サステナビリティに消極的な企業には投資マネーは流入しにくいという状況が一層強化されたのです。

⑤菅首相によるカーボンニュートラル宣告

2020年10月、当時の内閣総理大臣菅義偉氏は所信表明演説において、日本が2050年までにカーボンニュートラルを目指すと宣言しました。さらに2021年4月、アメリカ主催の気候サミットにおいて、「2030年度に温室効果ガスを2013年度比で46%削減することを目指す。さらに、50%の高みに向けて、挑戦を続けていく」ことを表明しました。

それまでの温室効果ガス削減目標が2030年度に2013年度比で26%削減する、というものであったことを踏まると、この宣言はそれまでの目標を大幅に引き上げるとともに、カーボンニュートラルの達成時期を大きく前倒ししたものと言えます。

この宣言により、すべての日本企業も総力を挙げてESGに取り組むべき土壌が出来上がったのです。

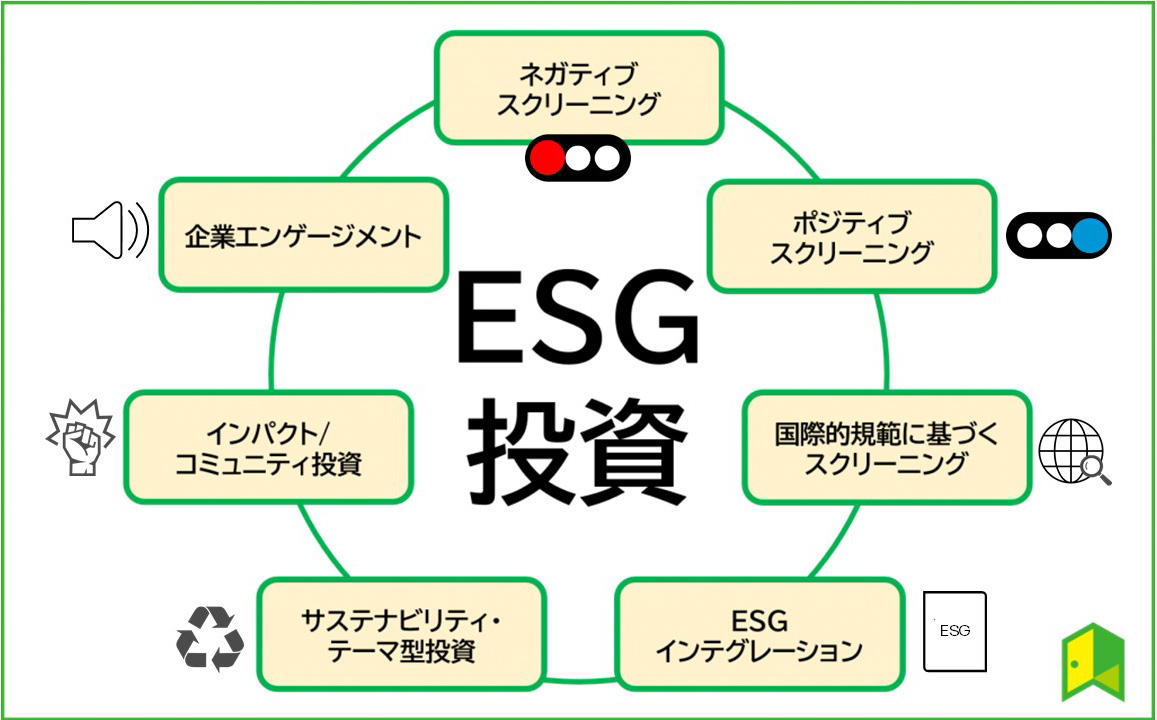

3. ESG投資の7つの種類

ここからはESG投資の具体について解説をしていきます。ESG投資にはどんな種類があるのか、ESG投資の普及を進める国際団体「GSIA(Global Sustainable Investment Alliance)」では、ESG投資を次の7つに分類しています。

(図)ESG投資の7分類

①ネガティブスクリーニング

スクリーニングとは「排除する」「選考する」という意味の言葉です。ネガティブスクリーニングは武器の製造やギャンブル、ポルノなど非倫理的あるいはESG観点で問題のある企業を投資対象から除く手法です。

②ポジティブスクリーニング

ネガティブスクリーニングと対照的な考え方がポジティブスクリーニングです。従業員満足や環境、人権保護やガバナンスなどに対して積極的な取り組みを行う企業に投資を行う手法です。

③国際規範スクリーニング

「国際労働機関(ILO)」や「国連グローバル・コンパクト(UNGC)」などが提唱する、環境破壊や人権侵害などの国際基準に達していない企業を投資対象から外す手法です。ネガティブスクリーニングがあらかじめ特定の業界を除外するのに対し、こちらは業界を指定せず外部団体が定めた国際規範を基にしていることが特徴です。

④ESGインテグレーション

従来の投資判断指標である財務情報に加え、財務指標には直接的に表れないESG要因をあわせて考慮する投資戦略です。ESG評価が高い企業ほど持続的な成長性が見込めるという考え方のもと選定されています。

⑤サステナビリティ・テーマ投資

スクリーニングが比較的減点法の観点で投資対象を選ぶのに対し、特定のESGテーマに類する企業に投資をすることで、それらの課題解決に貢献するという考え方です。気候変動、人口増加、途上国援助、再生可能エネルギーなどが代表的です。

⑥インパクト・コミュニティ投資

財務的な投資リターンと同時に、測定可能な社会的環境的インパクトの創出を狙う投資のことです。経済的利益だけでなく、その投資が社会に与える影響度も重視する手法です。

⑦企業エンゲージメント

ESG投資を行う機関投資家や株主が、環境問題や社会問題について積極的に経営者と議論・意見交換を行うことで、より良い企業運営を目指すことを指します。欧米ではこれらを株主に代わって行うエンゲージメント代行業者も存在します。

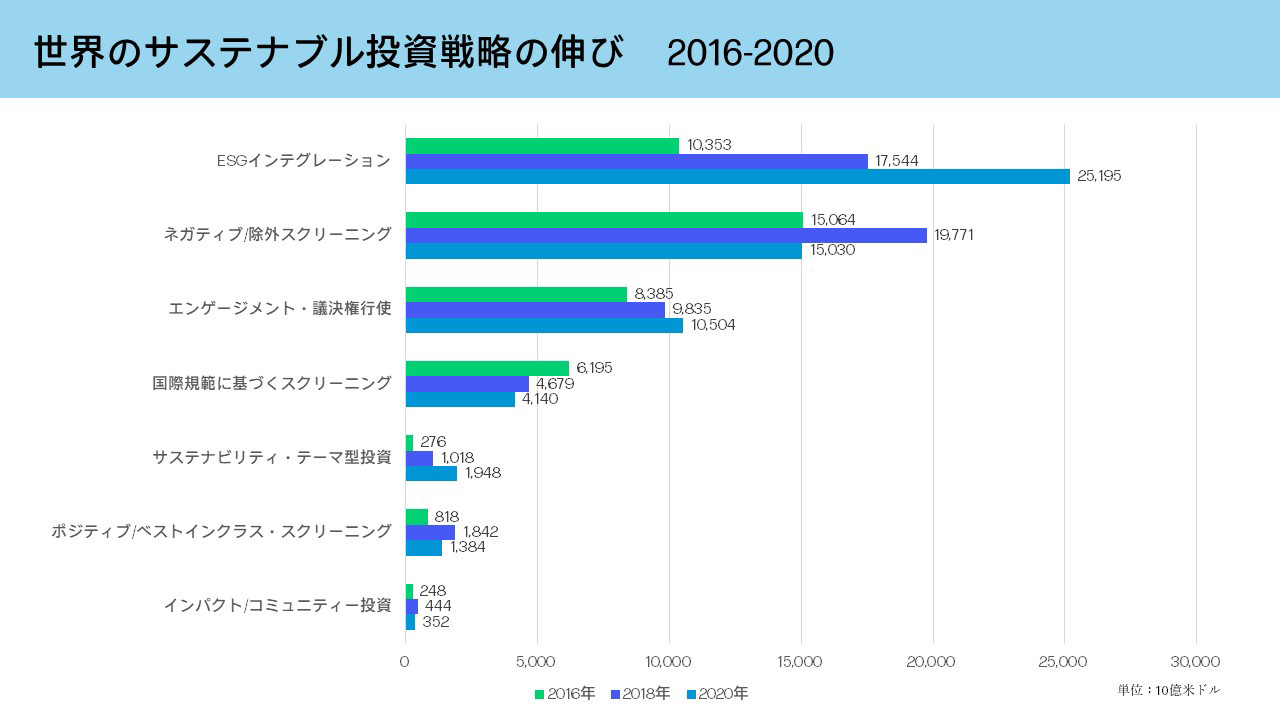

⑧投資の潮流に変化あり

国際的な環境投資の調査機関「世界持続可能投資連合(GSIA)」によると、ESG投資におけるテーマ選考は2018年時点でネガティブ・スクリーニングが最も多く、ESG投資全体の約36%を占めました。一方、最近ではESGインテグレーションの拡大が注目されています。前述のGPIFのように、年金基金などの長期投資家が将来リスクを考慮して、積極的に非財務情報を活用していることがその背景とみられています。

(グラフ)世界のサステナブル投資戦略の推移 2016-2020

4. 広がるESG投資の市場規模

世界に広がるESG投資。この章ではその市場規模と驚くべき伸長スピードを定量的に解説します。

①ESG投資額は世界で4000兆円を超える

2020年、GSIAはESG投資が世界で35兆301億米ドルに達したと発表しました。2022年5月の月間平均値、1ドル130円換算で約4,590兆円です。しかも、2020年には世界全体で運用されている投資資産のうち、およそ36%がサステナブルをテーマにした運用に充てられています。

世界の運用されている投資資産のスナップショット(10億ドル)

| 2016年 | 2018年 | 2020年 | |

|---|---|---|---|

| 全地域の運用資産総計 | 81,948 | 91,828 | 98,416 |

| サステナブル投資資産総計 | 22,872 | 30,683 | 35,301 |

| サステナブル投資比率 | 27.9% | 33.4% | 35.9% |

単位:10億ドル

出典:GSIA|GLOBAL SUSTAINABLE INVESTMENT REVIEW 2020

②ESG投資のメインは欧米、日本は規模が小さいものの急速に伸長

日本におけるESG投資残高は、取り組み開始が遅かったこともあり、2020年段階で約320兆円にとどまり、アメリカの約1880兆円、ヨーロッパの1320兆円とくらべるとまだまだ規模は大きくありません。ただしその伸び率は2年前のおよそ32%、4年前のおよそ600%と驚くべき数値を示しています。ここからも、GPIFのPRI加盟が日本の投資マネーに大きな影響を及ぼした可能性が見て取れるのではないでしょうか

世界のサステナブル投資資産のスナップショット(10億米ドル)

| 2016年 | 2018年 | 2020年 | |

|---|---|---|---|

| ヨーロッパ | 12,040 | 14,075 | 12,017 |

| アメリカ | 8,723 | 11,995 | 17,081 |

| カナダ | 1,086 | 1,699 | 2,423 |

| オーストラリア | 516 | 734 | 906 |

| 日本 | 474 | 2,180 | 2,874 |

| 合計 | 22,839 | 30,683 | 35,031 |

単位:10億ドル

5. 企業がESG経営を実践するメリット

世界中のマネーが集中しつつあるESG投資。そしてそれをもとに実践するESG経営。しかし企業におけるメリットは投資マネーの獲得だけではありません。この章では企業がESG経営を実践するメリットを解説します

①ステークホルダーとの関係性構築

ESG経営に取り組むことで、ステークホルダーの関係性を強化できます。企業には多くのステークホルダーが存在します。株主はもちろん、顧客や従業員も該当します。また日本でも480を超える企業・団体が、健全なグローバル社会を築くための国際的なイニシアティブ「国連グローバル・コンパクト(UNGC)」に署名(2022年5月時点)している今、大手企業のサプライチェーンに属する中小企業にとってもESGは他人ごとではありません。

近年SDGsに関する情報が豊富になり、消費者もサステナブルなサービスや商品に関心を持つようになりました。自社の取り組みを明確に伝えることで、消費者とのつながりが深く強固にすることもできるでしょう。

②将来のリスクを低減

ESGに取り組むこと自体が企業の持続可能性を高めることも忘れてはなりません。緊張状態が続く国際情勢や大規模な自然災害、パンデミックに加え、急速なテクノロジーの進化など、将来の予測が難しい時代における企業経営の難易度は非常に高いと言えるでしょう。

現代の企業には、そのような予測困難な中にあっても経営を持続する力が求められています。つまりCO2排出削減など既存事業の課題を改善していきながら、同時に持続可能な社会においてどのような価値提供をしていくのかという、新たな事業設計や目標設定が重要になるのです。

③新たな投資機会の獲得

新たな投資機会の獲得は企業にとって大きなメリットになるでしょう。今もなおグローバルで拡大するESG投資は、日本においても目を見張るものがあります。投資家だけでなくESG経営に取り組む大企業は、サプライチェーン全体にも同様の取り組みを求めるため、中小企業にとっても、新たな取引先の獲得ができるチャンスです。

④人材定着、採用力の向上

ESGのG(企業統治)には、多様性の促進や人材育成、労働環境の改善を管理、監督する役割りが含まれます。これらの改善に取り組むことは、投資家からの評価だけではなく、従業員のエンゲージメント向上にもつながるでしょう。新規採用にもよい影響を及ぼすと考えられます。

6. ESG経営を実践していなければ投融資対象から除外される可能性も

ESGへの取り組みは、企業にとって今や避けては通れない対応となりました。それは日本を代表する機関投資家の投資基準からも確認できます。

①年金積立金管理運用独立行政法人(GPIF)

GPIFが運用する年金積立金は、投資額が大きく、かつ将来の現役世代の保険料負担を軽減するために使われるものです。このような特性を持つGPIFが長期にわたり安定した収益を獲得するには、投資先の企業ならびに資本市場全体の価値が長期的・持続的・安定的に成長することが重要です。加えて資本市場も環境問題や社会問題の影響から逃れられないため、こうした問題によるマイナスの影響を極力避けるよう、企業選定をすることが不可欠といえます。

GPIFは機関投資家に求められるスチュワードシップ責任を果たすための活動も積極的に行っており、運用を委託している外部運用会社に対して投資先企業との積極的なエンゲージメントを行うよう求めています

②日本生命

国内における民間最大の機関投資家で、運用資産約70兆円を誇る日本生命保険相互会社。同社もまた資金を積極的にESG投資に投下しています。生命保険も年金と同様、非常に長期間の資産運用であり長期的安定的なリターンが求められます。

これまでも日本生命は「安全性」「収益性」「公共性」の3つを運用の3原則として掲げており、ESGという投資観点とは高い親和性を持ちやすい企業でした。そのため2006年のPRI発足と同じ年に子会社であるニッセイアセットマネジメントが、2016年度には母体の日本生命もPRIに署名しています。

実際の投資活動では「テーマ投融資」、中でも環境分野への投資拡大が目覚ましく、今やその額は8000億円以上にのぼります。

③三菱UFJファイナンシャル・グループ

投資ボリュームに具体的な目標を掲げている企業の一つに、三菱UFJファイナンシャル・グループが挙げられます。PRIに署名している同社は、環境・社会問題解決を目的に2019年度~2030年度の累計実行額総額35兆円を目標に掲げています。

環境分野18兆円、社会分野17兆円とESGのうち、EとSに対して積極的な投資を行っていることが特徴です。

出典:三菱UFJフィナンシャルグループ|サステナブルファイナンスの推進

④ブラックロック

運用資産7兆ドルというアメリカの資産運用最大手ブラックロックも、ESGを軸とした運用を強化すると発表しています。投資額だけでなく、投資先選定にも具体的な定量基準を設けていることが特徴で、顧客投資家に対しては「2020年代半ばまでに売り上げの25%以上を石炭から得ている企業への投資をストップする」と表明しています。

7. ESG経営に取り組む企業の事例

国内でもESG経営に積極的に取り組む企業が誕生してきました。ここではいくつかの具体的事例を紹介します。

①HP Inc.

HP Inc.(日本法人は、株式会社 日本HP)では「私たちは、世界で最も持続可能かつ公正なテクノロジー企業になることを目指しています。」という2030ビジョンを掲げています。

2020年に発表した「サステナブルインパクトレポート」において、

- 2025年までに

「HPの業務でカーボンニュートラルと廃棄物(埋め立てが必要な無害な廃棄物)0」

「グローバル業務で再生可能エネルギー100%」 - 2030年までに

「HPの全バリューチェーンの温室効果ガス排出量を50%削減」

「幹部職で50対50のジェンダー平等」 - 2040年までに

「HPのバリューチェーン全体で温室効果ガス排出量ネットゼロを達成」

といった非常に具体的かつ野心的な目標を掲げ、ESGすべてを推進しています。

②SOMPOホールディングス

東洋経済新報社が毎年発表している「ESG企業ランキング」で4年連続1位を獲得しているのがSOMPOホールディングス株式会社です。1992年に国内金融機関で初めて「地球環境室」を設置し、2001年には同じく国内金融機関ではじめて「環境・社会レポート2001~サステナビリティレポート~」を発行しています。

具体的な取り組みも、「2050年にグループの温室効果ガス排出量ネットゼロ実現」といった気候変動関連から、「自動運転専用保険」という本業を活かした消費者向けの取り組みまで、幅広いことが特徴です。

出典:SOMPOホールディングス|サステナビリティ 主な取組み

③オムロン

先に紹介した「ESG企業ランキング」で2位を獲得したのがオムロン株式会社です。「2050年度にスコープ1と2の温室効果ガス排出ゼロ」を掲げている他、ガバナンス面も注目するべきレベルです。年4回グローバルメンバーによる企業倫理・リスクマネジメント委員会を開催するなど、継続的な企業統治レベルの保持、向上のための仕組みづくりを実行しています。

出典:オムロン|よりよい社会の実現に向けた新環境目標 2050年に温室効果ガス排出量ゼロを目指し「オムロン カーボンゼロ」を設定

④J.フロントリテイリング

大丸や松坂屋などの百貨店事業やPARCOなどショッピングセンターの展開を手がける、J.フロントリテイリング株式会社もESG経営に積極的な企業です。小売という立場を活かした顧客啓蒙に積極的で、リサイクルやリユースの概念を生活の中に取り入れよう、という活動を推進しています。海洋プラスチックを利用したアップサイクル商品の販売やエシカル消費、フェアトレード商品を扱うショップの誘致、大丸心斎橋屋上での採れた蜂蜜の製品化など生活の中にサステナブルの目線を取り入れる施策が特徴的です。

8.まとめ

近年、注目度が高まっているESG投資、欧米ではすでに全投資額の3分の1を超えるほどの規模になり、金融機関にとってESGは重要な指標となっています。日本でもGPIFがESG投資の比率を大きく高めるなど、企業は対応を迫られています。ESGは事業活動や企業活動の中核に据えるべきものであり、企業全体、そして企業間連携をもって取り組むことが重要です。

【関連リンク】

・カーボンフットプリントが重要な理由とは? 事例も交えてわかりやすく紹介

https://jp.ext.hp.com/techdevice/sustainability/planet_sc40_14/

・企業が取り組むべき脱炭素社会実現のための取り組みとは? 国内外の取り組みを中心に事例も交え解説

https://jp.ext.hp.com/techdevice/sustainability/planet_sc40_15/

下記必要事項を記入の上、ボタンを押してください。

海洋プラスティックを使用したノートPC

HP Elite Dragonfly G2

重さ989g、厚さ16.1mm、CNC削り出しのマグネシウムボディーの軽量ビジネスPC。多彩なセキュリティ機能に加え、のぞき見を防止する内蔵型プライバシースクリーン、物理シャッターを備えたカメラ、コラボレーションを促進する全方位マイクなど、ビジネスに必要な全てをエレガントなボディーに備えました。

- Windows 11

- 第11世代 インテル® Core™ i5 / i7 CPU

- オンボード8GB / 16GB LPDDR4X

- 256GB / 512 GB SSD ストレージ